Основные финансово экономические показатели работы организации. Экономические показатели деятельности предприятия. Совокупность финансовых показателей

В таблице 2.1 представлены основные экономические показатели ООО «Опера». Произведенные расчеты показывают, что за 2009-2011 гг. выручка от продажи товаров организации упала на 3847 тыс. рублей в абсолютном выражении, темп снижения составил 30%.

Таблица 2.1 - Основные показатели деятельности ООО «Опера»

|

Показатели |

Отклонение 2011 г. к 2009 г. (+,-) |

||||

|

Выручка от продажи товаров, тыс. руб. |

|||||

|

Себестоимость продажи товаров полная, тыс. руб. |

|||||

|

Прибыль от продажи, тыс. руб. |

|||||

|

Стоимость основных средств среднегодовая, тыс. руб. |

|||||

|

Стоимость оборотных средств среднегодовая, тыс. руб. |

|||||

|

Численность персонала, тыс. руб. |

|||||

|

Фонд оплаты труда, тыс. руб. |

|||||

|

Среднемесячная зарплата на 1 человека, тыс. руб. /чел |

|||||

|

Прибыль до налогообложения, тыс. руб. |

|||||

|

Чистая прибыль, тыс. руб. |

|||||

|

Затраты на 1 рубль продажи, руб. |

|||||

|

Фондоотдача, руб. |

|||||

|

Выручка от продажи на одного работника, тыс. руб. |

|||||

|

Оборачиваемость оборотных средств, оборотов |

|||||

|

Рентабельность продажи |

Себестоимость продажи товаров, включающая коммерческие расходы, снизилась на 3202 тыс. руб. или на 72%. Таким образом, наблюдается снижение спроса на товары организации.

Затраты на 1 руб. продажи остаются стабильно высокими и находятся на уровне 0,89 руб. в 2009 г., 0,68 руб. в 2010 году, и вырастают до 0,91 руб. в 2011 г. Прибыль от продаж также уменьшилась на 645 тыс. руб. или на 44%, на что повлияло снижение выручки от продажи и увеличение коммерческих расходов.

Рентабельность продаж, рассчитанная по отношению прибыли от продажи к выручке, под влиянием вышеобозначенных показателей, демонстрирует снижение с 11% до 9%, но, тем не менее, ООО «Опера» работает безубыточно.

При этом прибыль до налогообложения в рассматриваемом периоде снизилась на 639 тыс. руб., и чистая прибыль организации также снизилась на 631 тыс. руб.

Активы организации за анализируемый период уменьшились за счет снижения стоимости основных средств на 283 тыс. руб. (на 7%), а также за счет падения величины оборотных средств с 9234 тыс. руб. до 7718 тыс. руб. (на 17%).

Показатель фондоотдачи, отражающий величину полученной выручки на 1 рубль стоимости основных фондов показал снижение с 3,03 руб. до 2,28 руб. по причине уменьшения как выручки, так и стоимости основных средств.

Скорость оборачиваемости оборотных активов организации снизилась несущественно - 1,41 до 1,19 оборотов в год. Это обусловлено снижением как выручки, так и запасов организации.

Фонд оплаты труда организации несколько снизился с 298 тыс. руб. в 2009 г. до 290 тыс. руб. в 2010 г. и до 292 тыс. руб. в 2011 г. (в целом на 3%). Среднемесячная зарплата в расчете на 1 работника составила чуть более 6 тыс. рублей в 2009-2011 г.

Выручка от продажи товаров в расчете на 1 работника упала с 12997 тыс. руб. до 9150 тыс. руб. на 3847 тыс. руб. в связи со снижением деловой активности организации. В таблицах 2.2 и 2.3 рассмотрено имущество ООО «Опера» и источники его образования.

Таблица 2.2 - Имущество ООО «Опера»

|

Показатели |

2009 г., тыс. руб. |

В % к итогу |

2010 г., тыс. руб. |

В % к итогу |

2011 г., тыс. руб. |

В % к итогу |

Отклонение 2011 г. от 2009 г. |

Темп роста 2011 г. к 2009 г., % |

|

Всего имущество, в том числе: |

||||||||

|

Внеоборотные активы |

||||||||

|

Оборотные активы, в том числе: |

||||||||

|

Запасы и затраты |

||||||||

|

Дебиторская задолженность |

||||||||

|

Денежные средства |

Таблица 2.3 - Источники имущества ООО «Опера»

Имущественная масса ООО «Опера» за рассматриваемый период выросла с 8912 тыс. руб. в 2009 г. до 11720 тыс. руб. в 2010 г. и до 11727 тыс. руб. в 2011 г. - в целом на 3535 тыс. руб.

Имущество организации к 2011 году представлено более чем на 66% оборотными активами. Из них большую часть составляют товарные запасы. Большую часть источников имущества организации занимает собственный капитал (от 74% до 94%). В ее составе существенно снижается кредиторская задолженность (с 19% до 6%). Собственный капитал организации в основном сформирован нераспределенной прибылью.

Показатели финансовой устойчивости ООО «Опера»

Данные таблицы свидетельствуют о том, что соотношение собственных и заемных средств выросло с 2,08 до 15,71. То есть если в 2009 г. собственные средства в 2 раза превышали заемные, то в 2011 году - в 15 раз. Процент собственных источников в пассивах организации вырос с 74% в 2009 г. до 94% в 2011 году. Коэффициент обеспеченности собственными оборотными средствами вырос в 2 раза.

Более детально о платежеспособности предприятия можно судить на основе коэффициентов ликвидности, расчет которых представлен в таблице.

Показатели ликвидности ООО «Опера»

Значение коэффициента абсолютной ликвидности - около нуля, и в 2010 г. и 2011 г. - 0,01, что ниже норматива, и задано недостатком денежных средств для покрытия кредиторской задолженности и краткосрочных кредитов.

Коэффициент критической ликвидности растет в динамике на 0,55 пункта и превышает норматив в 2009 г. и 2011 г.

Коэффициент текущей ликвидности выше норматива по той причине, что кредиторская задолженность и краткосрочные кредиты организации во много раз покрываются ее оборотными активами. Таким образом, можно сделать вывод, что ООО «Опера» повышает свою платежеспособность.

Показатели, характеризующие производственно-хозяйственную деятельность предприятия приведены в таблице 1.

Таблица 1 - Основные ТЭП работы предприятия

|

Показатели |

Изменение за период |

Темп роста, % |

|||

|

Объем реализации услуг, руб. |

|||||

|

Себестоимость, руб. |

|||||

|

Прибыль от реализации услуг, руб. |

|||||

|

Чистая прибыль, руб. |

|||||

|

Численность работающих, чел. |

|||||

|

Выработка на 1 работающего, тыс. руб. |

|||||

|

Среднегодовая стоимость основных фондов |

|||||

|

Фондоотдача |

По результатам анализа основных технико-экономических показателей можно сделать следующие выводы.

В 2015 году произошло увеличение чистой прибыли на 298877 руб.(1038,3%) по сравнению с 2013 годом. При этом уровень себестоимости вырос на 326108 тыс. руб. (21,8%).

Также в 2015 году наблюдается увеличение численности работающих предприятия за рассматриваемый период на 1 человека за счет увеличения численности рабочих.

Выработка на одного работающего предприятия увеличилась на 4661 руб. или на 20,4% по сравнению с 2013 годом.

То есть, можно сделать вывод, ИП «Васильев» - прибыльное предприятие, его финансовое состояние можно назвать устойчивым.

Объем продукции - один из важнейших показателей, характеризующий производственную деятельность предприятия.

Объем производства характеризуется товарной продукцией, объем реализации - реализованной товарной продукцией. Она учитывается в оптовых ценах, принятых в плане и фактически действующих в анализируемом периоде.

Анализ объемов производства начинается с оценки динамики товарной продукции в сопоставимых ценах за 5 лет.

Таблица 2 - Динамика товарной продукции в действующих и сопоставимых видах

За базу сопоставления примем основной вид услуг - диагностика и испытания, в качестве сопоставимой цены - среднюю стоимость одной технической диагностики обвязок компрессорных станций отчетного периода.

Из таблицы 2 видно, что на протяжении рассматриваемого периода наблюдается ежегодное увеличение объемов товарной продукции. Исключение составляет только 2012 год, в котором объем товарной продукции немного сократился по сравнению с предыдущим годом.

Определяется средний темп роста (Тр) к предыдущему году и к базисному по формуле:

Тр1, Тр2, Трn - темпы роста за 1-й, 2-й и n-й годы, ед.

Трп = 108,3%, Трб = 114,3%.

Динамика товарной продукции по годам характеризуется среднегодовым темпом роста 108,3%, что было достигнуто в результате прироста товарной продукции в 2013 - 2014 годах (в 2012 г. прирост был отрицательным) на 23,4%, 9,3% и 12,7% соответственно, что в абсолютном выражении составило 598700 тыс. руб., 294735 руб. и 438792 руб.

Динамика товарной продукции к базисному 2013 году характеризуется ещё большим приростом товарной продукции на 14,3%%, особенно в 2015 году (37,8%).

Таблица 3 - Анализ изменений объемов использования выручки предприятия

|

Изменения, +/- |

Темп роста, % |

|||

|

Себестоимость продаж |

||||

|

Валовая прибыль (убыток) |

||||

|

Управленческие расходы |

||||

|

Прибыль (убыток) от продаж |

||||

|

Проценты к получению |

||||

|

Проценты к уплате |

||||

|

Прочие доходы |

||||

|

Прочие расходы |

||||

|

Текущий налог на прибыль |

||||

|

Чистая прибыль (убыток) |

Направления использоваия выручки предприятия и их соотношение в общем объеме выручки представлены в таблице 4.

Таблица 4. Направления использоваия выручки предприятия и их соотношение в общем объеме выручки

|

Наименование |

||||

|

Себестоимость продаж |

||||

|

Валовая прибыль (убыток) |

||||

|

Управленческие расходы |

||||

|

Прибыль (убыток) от продаж |

||||

|

Доходы от участия в других организациях |

||||

|

Проценты к получению |

||||

|

Проценты к уплате |

||||

|

Прочие доходы |

||||

|

Прочие расходы |

||||

|

Прибыль (убыток) до налогообложения |

||||

|

Текущий налог на прибыль |

||||

|

в т.ч. постоянные налоговые обязательства (активы) |

||||

|

Изменение отложенных налоговых обязательств |

||||

|

Изменение отложенных налоговых активов |

||||

|

Чистая прибыль (убыток) |

В отчетном периоде наблюдается относительная экономия себестоимости, так как темп роста выручки от продаж выше темпов роста затрат на производство продукции. Прибыль до налогообложения увеличилась на 378073 руб. или на 376,4%. Причиной увеличения прибыли до налогообложения является изменение структуры: увеличение доли прибыли от реализации продукции и уменьшения доли убытка от прочей реализации. Так как прибыль до налогообложения увеличилась, то уровень налогового изъятия возрос на 180,1% или на 94079 руб. Чистая прибыль значительно увеличилась на 298877 руб. или на 1038,3%.

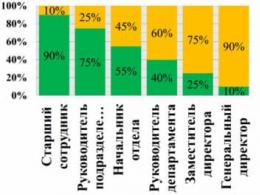

Как видно из представленной диаграммы в период с 2013 по 2015 гг. наблюдается устойчивый рост прибыли. Это положительный момент, он показывает, что предприятие динамично развивается, увеличивает объем производства и реализации.

В заключение анализа хотелось бы сказать, что для увеличения прибыли предприятию необходимо в первую очередь сократить себестоимость реализованной продукции. Себестоимость и прибыль находятся в обратной пропорциональной зависимости: снижение себестоимости приводит к соответствующему росту суммы прибыли, и наоборот.

Кроме того, необходимо сокращение прочих расходов для увеличения балансовой прибыли предприятия. Скорее всего, рост убытков от прочей реализации связан с убытками от выплаты штрафов, возникших в связи с какими-то нарушениями. Для того, чтобы сократить в дальнейшее величину штрафов, необходимо установить причины невыполнения обязательств и принять меры для предотвращения допущенных нарушений.

Анализ рентабельности начинается с изучения динамики показателей рентабельности.

На основе таблицы и рисунка можно сделать вывод о том, что по всем показателям рентабельности в ИП «Васильев» за анализируемый период наблюдается рост.

Уровень прибыли, полученной на единицу затрат на осуществление операционной деятельности предприятия (рентабельность затрат) равен 15 копеек в 2013 году, 19 копейкам в 2014 году и 30 копейкам в 2015 году. То есть прибыль с каждого рубля, затраченного на производство и реализацию продукции увеличилась.

Прибыльность операционной деятельности предприятия (рентабельность продаж) имеет ту же картину. То есть с одного рубля продаж предприятие получает 11 копеек в 2013 г., 16 копеек прибыли в 2014 и 23 копейки в 2015 году.

Уровень чистой прибыли, генерируемой всем капиталом предприятия, находящимся в его использовании (рентабельность капитала) имеет достаточно большое значение в последние два года, то есть предприятие получает на 1 рубль всех генерируемого капитала предприятие получило 7,8 копейки прибыли в 2014 году и 16,8 копейки в 2015 году.

Уровень прибыльности собственного капитала, вложенного в предприятие также характеризуется положительным значением, то есть прибыль предприятия от 1 рубля собственного капитала составила 59 копеек в 2014 году и 27 копеек в 2015 году.

Для оценки платежеспособности предприятия в краткосрочной перспективе используется относительные показатели, различающиеся набором ликвидных активов, рассматриваемых в качестве покрытия краткосрочных обязательств.

Проанализируем способность предприятия рассчитаться по краткосрочным обязательствам своими активами, рассчитав коэффи циенты ликвидности баланса (таблица 8). Проведем анализ коэффициентов в ди намике и в сравнении с оптимальным значением. Формулы для расчета:

1. Коэффициент абсолютной ликвидности рассчитывается как отношение наиболее ликвидных активов ко всей сумме краткосрочных обязательств предприятия:

- 2. Коэффициент промежуточного покрытия (быстрой (критической) ликвидности), определяется как отношение ликвидной части оборотных активов к краткосрочным пассивам:

3. Коэффициент текущей ликвидности рассчитывается как отношение всей суммы оборотных активов, включая запасы и незавершенное производство, к общей сумме краткосрочных обязательств.

- 4. Общий показатель ликвидности баланса, который рекомендуется использовать для комплексной оценки ликвидности баланса в целом, показывает отношение суммы всех ликвидных средств предприятия к сумме всех платежных обязательств (кратко-, долго- и среднесрочных) при условии, что различные группы ликвидных средств и платежных обязательств входят в указанные суммы с определенными весовыми коэффициентами, учитывающими их значимость с точки зрения сро ков поступления средств и погашения обязательств.

Общий показатель ликвидности баланса - уточняющий коэффициент (К ол) определяется по формуле:

К ол = (А 1 +0,5А 2 +0,3А 3)/(П 1 +0,5П 2 +0,3П 3) (5)

5. Коэффициент общей платежеспособности:

6. Показатель ликвидности при мобилизации средств (К лм) характеризует степень зависимости платежеспособности предприятия от мате риально-производственных запасов и затрат с точки зрения необходи мости мобилизации денежных средств для погашения своих краткос рочных обязательств:

К лм = А 3 /(П 1 +П 2) (7)

Рекомендуемые значения этого показателя от 0,5 до 1. Необходи мость его расчета вызвана тем, что ликвидность отдельных составляю щих оборотного капитала предприятия, как уже отмечалось, далеко не одинакова. Если денежные средства могут служить непосредствен но источником выплаты по текущим обязательствам, то запасы и затраты могут быть использованы для этой цели лишь после их реализа ции, что предполагает наличие не только покупателя, но и денежных средств у покупателя. Этот коэффициент может иметь значительные колебания в зависимости от материалоемкости производства и для каждого предприятия индивидуален. Желательно, чтобы его динами ка не имела больших отклонений.

Для углубленного анализа ликвидности и платежеспособности предприятия представляет интерес анализ показателя ликвидности при мобилизации средств в динамике вместе с изменениями значений ма териальных оборотных средств и краткосрочных обязательств предпри ятия. Такой анализ позволяет выявить изменения в хозяйственной де ятельности предприятия с точки зрения кредитной политики.

Так, при неизменной кредитной политике (т.е. при стабильной сумме краткосрочных обязательств) значительный рост К лм будет го ворить в целом об ухудшении результативности хозяйственной деятель ности, в частности о росте незавершенного производства, затоварива нии сырьем, готовой продукцией и тд. При стабильном объеме мате риальных оборотных средств в случае уменьшения значений К лм можно предположить, что на предприятии ухудшилась ситуация с краткосрочными обязательствами, т.е. либо были взяты дополнитель ные краткосрочные кредиты, либо увеличилась задолженность креди торам, либо и то и другое вместе.

7. Коэффициент маневренности:

К м =А 3 /((А 1 +А 2 +А 3)-(П 1 +П 2))

8. Коэффициент обеспеченности собственными средствами:

К об-ти соб. ср-ми =(П 4 -А 4)/(А 1 +А 2 +А 3)

9. Доля оборотных средств в активах:

d ОА = (А 1 +А 2 +А 3)/ВБ, (8)

где ВБ - валюта баланса

В ходе анализа ликвидности баланса каждый из рассмотренных коэффициентов ликвидности рассчитывается на начало и конец отчет ного периода. Если фактическое значение коэффициента не соответ ствует нормальному ограничению, то оценить его можно по динами ке (увеличение или снижение значения).

Коэффициент абсолютной ликвидности, характеризующий платежеспособность предприятия на дату составления баланса, имеет значение ниже рекомендуемого на протяжении всего рассматриваемого периода.

На конец 2014 г. 3,8% краткосрочной задолженности может быть покрыто абсолютно ликвидными активами против 3% в 2013 году.

Коэффициент быстрой ликвидности удовлетворяет нормативному показателю, что отражает возможность предприятия рассчитываться при условии возможных расчетов с дебиторами. 105% краткосрочной задолженности в 2014 г. предприятие может погасить денежными средствами и дебиторской задолженностью. В динамике наблюдается повышение этого коэффициента на 20,8%.

Коэффициент текущей ликвидности, показывающий, в какой степени оборотные активы покрывают краткосрочные обязательства. В нашем случае предприятие имеет коэффициент ниже нормы, но так как коэффициент больше единицы, то предприятие можно считать платежеспособным. Превышение оборотных активов над краткосрочными обязательствами обеспечивает резервный запас для компенсации убытков, которые может понести предприятие. Чем больше этот запас, тем больше доверия приобретает предприятие у кредиторов. Но с точки зрения самого предприятия это снижает его эффективность, так как значительное накопление запасов и большая дебиторская задолженность снижают оборачиваемость оборотных средств.

Общий показатель ликвидности не соответствует норме на протяжении исследуемого периода. Показывает, что у предприятия не хватает суммы всех ликвидных средств для покрытия всех платежных обязательств. Но в динамике наблюдается рост этого показателя на 0,161.

В динамике показатель ликвидности при мобилизации средств, показатель маневренности и доля оборотных средств в активах - эти показатели уменьшаются, но не соответствуют своим нормам. В динамике коэффициент маневренности увеличивается и не соответствует норме.

По результатам проведенного анализа предприятие нельзя назвать платежеспособным, а баланс предприятия не является ликвидным.

2.1. Анализ означает расширение, разложение исследующего объекта.

2.2. Финансовый анализ – это совокупность методов сбора, обработки и использование информации о хозяйственной деятельности предприятия для принятия управленческих решений.

2.3. Анализ отчетности дает возможности оценить:

· Имущественное и финансовое состояние предприятия;

· Его способность выполнять обязательства перед контрагентами;

· Достаточность капитала для ведения всех видов хозяйственной деятельности;

· Потребность в дополнительных источниках финансирования;

· Эффективность деятельности предприятия.

2.4. Методы анализа:

· Горизонтальный анализ;

· Вертикальный анализ;

· Анализ финансовых коэффициентов;

· Факторный анализ.

2.5. Финансовые коэффициенты:

2.5.1. Коэффициент ликвидности:

· Коэффициент покрытия (текущей ликвидности) =текущие активы/текущие обязательства>1;

· Коэффициент срочной ликвидности = (текущие активы-ТМЗ)/текущие обязательства=0,7-0,8;

· Коэффициент абсолютной ликвидности = (денежные средства + ценные бумаги)/текущие обязательства = 0,2-0,25.

2.5.2. Коэффициент управления активами:

· Коэффициент оборачиваемости товарно-материальных запасов = объем продаж/ТМЗ;

· Период реализации запасов= 365 дней/коэффициент оборачиваемости;

· Оборачиваемость дебиторской задолженности = объем продаж/ дебиторская задолженность.

2.5.3. Коэффициент структуры капитала:

· коэффициент общей задолженности (долга)= (активы – акционерный капитал)/активы=суммарная задолженность/всего активов;

· коэффициент долгосрочной задолженности = объем продаж /(долгосрочная задолженность+акционерный капитал);

· коэффициент = итого заемных средств/акционерный капитал.

2.5.4. Коэффициент покрытия процентов:

· Коэффициент покрытия процентов = EBIT/процентные платежи;

· Коэффициент денежного обеспечения =(EBIT+амортизация)/процентные платежи.

2.5.5. Коэффициент прибыльности:

· коэффициент прибыльности продаж = чистая прибыль/объем продаж;

· коэффициент прибыльности активов = EBIT/вся сумма активов;

· коэффициент доходности собственного капитала = чистая прибыль/суммарная стоимость капитала.

Коэффициенты рыночной сложности акций:

· коэффициент цена/прибыль = цена акций/прибыль на 1 акцию;

· коэффициент рыночной стоимости акций = цена акций/ балансовая стоимость акций;

· коэффициент текущей прибыльности акций = прибыль на 1 акцию/цена акций;

· коэффициент текущей доходности акций = дивиденд на акцию/прибыль на акцию;

· коэффициент выплаты дивидендов=дивиденд на акцию/прибыль на акцию.

2.6. Уравнение Дюпона =Доход собственного капитала=чистая прибыль/объем продаж*объем продаж/активы*активы/собственный капитал;

2.7. Платежеспособность предприятия — это возможность своевременного и в полном объеме выполнить свои внешние (краткосрочные и долгосрочные) обязательства из совокупных активов;

2.8. Финансовая устойчивость – характеризует уровень финансового риска фирмы, а также ее зависимость от заемного капитала.

Как составить таблицу и проанализировать основные показатели деятельности предприятия?

Тесты.

3.1. Финансовые коэффициенты компании обычно сравниваются:

А) с финансовым коэффициентом лучшей компании отрасли;

Б) с финансовыми коэффициентами худшей компании отрасли;

В) со среднеотраслевыми коэффициентами отрасли;

Г) с лучшими финансовыми коэффициентами прошлых лет.

3.2. Коэффициенты ликвидности показывают соотношение:

А) актив и пассив компании;

Б) текущих активов компании и ее текущих обязательств;

В) внеоборотных активов и долгосрочных обязательств компании;

Г) текущих активов и стоимости основных средств.

3.3. Коэффициенты управления активами позволяют определить:

А) насколько эффективно компания управляет своими активами;

Б) уровень прибыльности компании;

В) уровень рентабельности компании;

Г) насколько ликвидна компания.

3.4. Коэффициенты структуры капитала отражают:

А) соотношение между долгосрочным и краткосрочным долгом;

Б) степень финансирования компании за счет заемных средств;

В) неспособность компании погасить свои долговые обязательства;

Г) соотношение между краткосрочным долгом и акционерным капиталом.

3.5 Коэффициенты прибыльности показывают:

А) эффект ликвидности на результаты компании;

Б) эффект качества управления структурой капитала на результаты компании;

В) эффект качества управления активами на результаты компании;

Г) совокупный эффект, который оказывают ликвидность, качество управления активами и управление структурой капитала на результаты производственной деятельности компании.

3.6 Коэффициенты рыночной стоимости соотносят:

А) уровень ликвидности и стоимость компании;

Б) цену акции компании с ее прибылями и балансовой стоимостью одной акции;

В) рентабельность продукции и рентабельность активов;

Г) первоначальную и остаточную стоимость основных средств.

3.7 Чистая прибыль – это:

А) доход – переменные и постоянные затраты;

Б) доход – переменные затраты;

В) доход – все затраты, проценты и налоги;

Г) доход – все затраты и проценты.

V. Финансовое планирование и прогнозирование

План.

1.1 Сущность и методы планирования.

1.2 Прогнозирование финансовых показателей.

1.3 Финансовая политика и стратегия устойчивого роста.

Понятие показателей деятельности предприятия и их классификация

Показатели - это количественная и качественная оценки состояния и результатов, выраженные числом. Показатели предприятия классифицируются на группы: нормы, показатели времени работы, показатели трудовых ресурсов, показатели производства, финансовые показатели. Всю совокупность норм, используемых при организации деятельности предприятия, разделяют на группы по видам ресурсов.

Показатели - это количественная и качественная оценки состояния и результатов, выраженные числом. Часть показателей, используемых в деятельности организации, регламентируются государственными законами и принятой государственной статистической отчетностью, другие - вводятся в ходе деятельности организации.

Показатели предприятия классифицируются на группы:

показатели времени работы,

показатели трудовых ресурсов,

показатели производства,

финансовые показатели.

Совокупность показателей, характеризующих деятельность предприятия, разделяют на:

масштабные,

абсолютные,

относительные,

структурные,

приростные.

Экономические показатели деятельности предприятия

Масштабные показатели иллюстрируют достигнутый уровень предприятия (основные и оборотные фонды, уставной капитал и т. п.). Абсолютные показатели являются итоговой величиной за интервал времени (оборот, прибыль, затраты т. п.).

Относительные показатели вычисляются как отношение двух показателей из первых двух групп.

Структурные показатели характеризуют долю отдельных элементов в итоговой сумме.

Приростные показатели вычисляются как изменение показателей за период по отношению к начальному значению.

Всю совокупность норм, используемых при организации деятельности предприятия, разделяют на группы (по видам ресурсов):

нормы времени;

нормы трудовых затрат;

нормы расхода материалов;

нормы расхода энергоресурсов;

нормы расхода инструмента;

нормы расхода запасных частей.

Основными нормируемыми характеристиками являются :

норма времени (время изготовления единицы продукции);

норма выработки (количество продукции в единицу времени);

норма численности (количество рабочих на единицу обслуживаемого оборудования);

норма производительности (выпуск продукции в единицу времени);

норма расхода (расход сырья, материалов, топлива или полуфабрикатов на единицу продукции).

При характеристике времени работы основным показателем является время:

календарное,

фактическое,

Календарное время работы - это наиболее общий показатель, его делят на номинальное время и регламентированный отдых (праздничные и выходные дни).

Фактическое время работы меньше номинального на время разрешенных невыходов на работу (продолжительность отпуска, больничных дней, дней, пропущенных по разрешению администрации).

Явочное время равняется фактическому за вычетом прогулов.

Численность работающих характеризуют показателями списочного и расстановочного штата. Расстановочный штат работающих (численность работающих, одновременно занятых на предприятии) определяют по рабочим местам, нормам обслуживания оборудования, производительности труда. Списочный штат работающих включает расстановочный штат, резерв работающих на время отпуска, болезни, регламентированного отдыха. Определяют списочный штат через суточный расстановочный штат работающих и коэффициент списочности, который характеризует превышение номинального времени над фактическим временем.

Финансовая устойчивость организации оценивается при помощи следующих показателей рыночной устойчивости.

1. Коэффициент обеспеченности собственными средствами , характеризует степень обеспеченности предприятия собственными оборотными средствами, необходимую для финансовой устойчивости. Нормативное значение этого показателя – 0,1- 0,5

где СК – величина собственного капитала;

ОА – величина оборотных активов.

2.Коэффициент обеспеченности материальных запасов собственными средствами, показывает, в какой степени материальные запасы покрыты собственными средствами или нуждаются в привлечении заемных. Норма 0,6-0,8

![]()

3.Коэффициент маневренности собственного капитала , показывает насколько мобильны собственные источники средств с финансовой точки зрения. Нормативное значение – 0,5

![]()

4.Коэффициент (индекс) постоянного актива показывает долю основных средств и внеоборотных активов в источниках собственных средств. Нормативное значение составляет 0,5

5.Коэффициент долгосрочного привлечения заемных средств , показывает, какая часть деятельности финансируется за счет долгосрочных заемных средств для обновления и расширения производства наряду с собственными средствами.

![]() ,

,

6. Коэффициент автономии, характеризует долю собственного капитала в общей сумме источников финансирования. Норма 0,5- 0,7

где ВБ – валюта баланса

7., характеризует долю собственного капитала и долгосрочных заемных средств в совокупном капитале организации. Норма 0,7 — 0,8

![]() ,

,

8.Коэффициент финансовой активности или финансового риска (финансовый леверидж) – показывает, сколько заемных средств предприятие привлекает на 1 рубль собственного капитала, норма менее или равно 1

где ЗК – величина заемного капитала (сумма строк 590 и 690ф.№1).

Для удобства формулирования выводов по результатам расчетов представим их в таблице 4.2.

Вывод: По приведенным расчетам коэффициент обеспеченности собственными средствами ОАО «Транспорт» не соответствовал его нормативному значению (0,1) и имел отрицательные значения: н.г -0,43, в к.г. -0,31, наблюдается тенденция к уменьшению данного коэффициента.

Анализ финансовой деятельности предприятия

Отрицательные значения коэффициента обеспеченности собственными средствами свидетельствуют о том, что оборотные (текущие) активы ОАО «Транспорт» не обеспечиваются собственными оборотными средствами, т.к. предприятие не располагает собственными оборотными средствами, финансирование текущей деятельности зависит от кредиторов и внешних инвесторов.

Коэффициент обеспеченности материальных запасов имеет отрицательное значение из-за фактического отсутствия у организации собственных оборотных средств

Коэффициент маневренности собственного капитала показывает, какая часть собственного капитала используется для финансирования текущей деятельности, т.е. вложена в оборотные средства, в наиболее маневренную часть активов. В н.г показатель равен -0,19, в к.г. он значительно уменьшился и составил -0,15. Оба значения ниже нормативных, это означает что собственный капитал не вкладывается в оборотные средства. Коэффициент маневренности собственного капитала характеризует, насколько мобильны собственные источники средств с финансовой точки зрения. Чем больше величина данного коэффициента, тем лучше финансовое состояние предприятие, его нормативное значение 0,5.

Индекс постоянного актива — это отношение стоимости внеоборотных активов к собственному капиталу и резервам, которое показывает, какая доля собственных источников средств направляется на покрытие внеоборотных активов. В организации ОАО «Транспорт» индекс = 1,2, это значение выше нормы, свидетельствует о том, что, большая часть собственных средств идет на покрытие внеоборотных активов.

Коэффициент автономии характеризует долю собственности владельцев предприятия в общей сумме активов. Кроме того, чем выше значение коэффициента, в ОАО «Транспорт» (н.г.=0,62 и к.г.=0,61) тем более предприятие финансово устойчиво и тем менее зависимо от сторонних кредитов. С точки зрения инвесторов и кредиторов чем выше значение коэффициента, тем меньше риск потери инвестиций вложенных в предприятие и предоставленных ему кредитов.

Коэффициент финансовой устойчивости показывает, какая часть актива финансируется за счет устойчивых источников, то есть долю тех источников финансирования, которые организация может использовать в своей деятельности длительное время. Если величина коэффициента колеблется в пределах 0,5-0,7 (в нашем случае на н.г.=0,82 и к.г.=0,84) и имеет положительную тенденцию, то финансовое положение организации является устойчивым .

Коэффициент финансовой активности или финансового риска (финансовый леверидж) – показывает, сколько заемных средств предприятие привлекает на 1 рубль собственного капитала, т.е. 0,62р. и 0,63р. соответственно привлекает организация «Транспорт» на 1 рубль собственного капитала.

Итоговая оценка эффективности деятельности организации

Результаты предпринимательской деятельности определяют ее конкурентоспособность и потенциал делового сотрудничества, степень удовлетворения экономических интересов всех участников деловых отношений.

Оценка эффективности предпринимательской деятельности за определенный период необходима прежде всего предпринимателю.

По результатам такой оценки он разрабатывает и осуществляет систему технических, технологических, организационно-экономических, социальных мероприятий в производственно-хозяйственной программе с целью улучшения финансового состояния предприятия, от которого зависит его коммерческая привлекательность для поставщиков средств производства, банков, иных юридических и физических лиц.

На основании оценки итогов предпринимательской деятельности инвесторы делают финансовые вложения в предприятие с гарантией обеспечения надежности инвестиций и максимальной их окупаемости.

Все партнеры по деловым отношениям заинтересованы в надежности рыночных сделок с данным предприятием.

Держатели акций также ориентируются на надежность уровня своих дивидендов и курсовой стоимости акций при условии регулярных выплат процентных ставок по своим вкладам. В этой связи важнейшими элементами оценки итогов предпринимательской деятельности являются:

Анализ платежеспособности и ликвидности предприятия;

Изучение структуры источников денежных средств;

Определение показателей финансовой устойчивости предприятия;

Оценка доходности производственно-сбытовой деятельности.

Основные показатели финансового состояния, экономических результатов и рыночной устойчивости предприятия рассчитывают по данным сводного годового баланса активов и пассивов, а также отчета о прибылях и убытках.

Реальное финансовое состояние и экономические результаты производства определяются двухлетней и трехлетней динамикой фактических данных, а при неустойчивом рыночном положении - путем регулярного ежегодного анализа.

Основные параметры итоговой оценки производственно-финансовой деятельности предприятия измеряются четырьмя группами показателей.

Первая группа параметров характеризует общую оценку эффективности работы предприятия. Первый показатель измеряется отношением прибыли (убытка) к сумме оборота (выручка от реализации продукции, работ, услуг без налога на добавленную стоимость и акцизов).

Следующие два показателя определяются также отношением балансовой прибыли (убытка) и чистой прибыли (убытка) к сумме оборота.

Четвертым является также показатель отношения прибыли (убытка) от реализации только продукции на сумму выручки от ее продажи. Пятый показатель является отношением прибыли (убытка) к сумме выручки от продажи.

Вторая группа включает показатели рентабельности (прибыльности) предприятия, характеризующие прибыль, полученную с каждого рубля вложенных в предприятие средств. Общая и чистая рентабельность определяется соотношением соответственно балансовой и чистой прибыли к стоимости имущества предприятия (итог актива баланса).

Рентабельность собственного капитала определяют отношением нераспределенной прибыли к стоимости собственного капитала (итог III раздела баланса) по состоянию на конец года.

Общая рентабельность производственных фондов - это отношение балансовой прибыли к сумме основных и оборотных средств производства (по остаточной стоимости) в товарно-материальных ценностях по состоянию на конец года.

Третья группа показателей характеризует деловую активность предприятия.

Первый показатель определяется отношением выручки к стоимости активов (итог актива баланса) и характеризует отдачу всех активов.

Второй показатель равен отношению той же выручки к средней остаточной стоимости основных средств (из I раздела баланса) и определяет величину их отдачи.

Третий показатель - оборачиваемость (количество оборотов) оборотных средств измеряет отношение выручки к средней стоимости оборотных средств (итог II раздела баланса).

То же отношение к запасам и затратам (из II раздела баланса), а также оборачиваемость дебиторской задолженности по средней сумме (из II раздела баланса).

Четвертая группа показателей характеризует ликвидность и рыночную устойчивость предприятия в размерах общих коэффициентов платежеспособности и покрытия, индекса постоянного актива, коэффициента финансовой независимости и др.

Таким образом, в структуре баланса активов и пассивов, а также в составе прибылей и убытков сосредоточена информация о том, чем предприятие располагает, каков запас материальных средств, которыми предприниматель может распоряжаться, и кто принимал участие в создании этого запаса.

По отчетным данным четко видно, сумеет ли предприятие выполнить свои обязательства перед акционерами, инвесторами, кредиторами, покупателями, продавцами или ему угрожают финансовые затруднения.

Конечный финансовый результат определяется наращиванием за отчетный период собственного капитала, величина которого зависит от чистой прибыли в пассиве или убытка в активе баланса.

Финансовое состояние предприятия оценивается структурой пассивов, т. е. источниками собственных и заемных средств, вложенных в имущество.

Прежде всего анализируются источники собственных средств: уставной капитал, добавочный и резервный капитал, целевые финансирования и поступления, нераспределенная прибыль и прочие источники.

Увеличение доли собственных средств за счет любого источника повышает финансовую устойчивость предприятия.

Известно более ста показателей, характеризующих финансово-экономическую деятельность предприятия, и многие специалисты сходятся во мнении, что при анализе эффективности управления их необходимо группировать в зависимости от целей оценки.

Выбор той или другой группы должен основываться на целях оценки субъекта управления.

Первая группа — показатели прибыльности (рентабельности) хозяйственной деятельности предприятия. В общем случае они представляют собой отношение прибыли к тем или иным активам предприятия. Среди показателей, основывающихся на данных официальной (публичной) отчетности, наиболее существенными для сравнивания являются: общая рентабельность; чистая рентабельность; рентабельность собственного капитала; общая рентабельность производственных фондов .

Общая рентабельность (R0) предприятия рассчитывается как отношение прибыли (Р) к сумме всех активов предприятия:

Коэффициент показывает, сколько прибыли получено на 1 руб. активов.

Чистая рентабельность (Дч) предприятия рассчитывается как отношение чистой прибыли к сумме всех активов :

чистая прибыль, отнесенная к совокупным активам:

П ч: А С = Р А,

где А С - совокупные активы;

Р А - рентабельность активов;

Коэффициент показывает, сколько чистой прибыли получено на 1 руб. активов.

Рентабельность собственного капитала (Дс.к) предприятия рассчитывается как отношение чистой прибыли к сумме собственного капитала (Кс):

чистая прибыль, отнесенная к собственному капиталу:

П ч: К С = Р К,

Коэффициент показывает, сколько чистой прибыли получено на 1 руб. собственного капиталами и характеризует, насколько эффективно последний использовался. Он важен для собственников, так как может оказывать влияние на котировки акций предприятия на фондовой бирже.

Общая рентабельность производственных фондов рассчитывается как отношение балансовой прибыли к средней величине основных производственных фондов и оборотных средств в товарно-материальных ценностях. Коэффициент показывает, сколько балансовой прибыли получено на 1 руб. производственных фондов.

При необходимости аналогичным образом может оцениваться как общая, так и чистая рентабельность долгосрочных активов, основных и оборотных средств (текущих активов) и их отдельных составляющих.

Вторая группа — показатели эффективности хозяйственной деятельности и управления организацией. Они выражаются отношением прибыли к объему продаж (выручке от реализации товаров, работ, услуг). Их значения, основывающиеся на данных официальной (публичной) отчетности, позволяют оценить чистую прибыль, прибыль от реализации продукции, прибыль от финансово-хозяйственной деятельности и балансовую прибыль по отношению к объему продаж.

Коэффициент валовой прибыли — это отношение разности объема продаж и себестоимости товаров и услуг к объему продаж.

Этот коэффициент показывает долю валовой прибыли (валовой маржи, валового покрытия) в объеме продаж, т.е. величину валовой прибыли на 1 руб. продаж, и является одним из наиболее важных для менеджеров.

Коэффициент операционной прибыли, или операционной маржи, — это отношение операционной прибыли (прибыли от основной деятельности) к объему продаж. Коэффициент показывает величину операционной прибыли, приходящейся на 1 руб. продаж.

Рентабельность продаж — это отношение чистой прибыли к объему продаж. Она показывает величину чистого дохода, полученного предприятием на 1 руб. реализованной продукции.

Третья группа — показатели деловой активности: отдача всего капитала; отдача основных фондов; оборачиваемость оборотных средств; оборачиваемость запасов; оборачиваемость дебиторской задолженности; оборачиваемость наиболее ликвидных активов; оборачиваемость кредиторской задолженности; отдача собственного капитала. Показатели оборачиваемости оборотных фондов, финансов, дебиторской задолженности, наиболее ликвидных активов характеризуют скорость их превращения в денежную форму.

Коэффициент отдачи всех активов, т.е. всего капитала предприятия определяется отношением выручки от реализации продукции к среднему за период итогу баланса. Коэффициент показывает величину выручки, полученной предприятием на 1 руб. активов за исследуемый период.

Коэффициент отдачи основных фондов определяется отношением выручки от реализации продукции (продаж) к средней за период стоимости основных средств и нематериальных активов. Коэффициент показывает величину выручки, полученной предприятием на 1 руб. активов за исследуемый период.

Оборачиваемость оборотных фондов определяется отношением выручки от реализации продукции (продаж) к средней за период стоимости оборотных средств. Коэффициент показывает количество оборотов, совершаемых оборотными средствами за исследуемый период.

Оборачиваемость товарно-материальных запасов определяется отношением суммы себестоимости реализованной продукции к средней за период стоимости запасов (материальные запасы, незавершенное производство и запасы готовой продукции). Коэффициент показывает количество оборотов, совершаемых товарно-материальными запасами за исследуемый период.

Оборачиваемость дебиторской задолженности определяется отношением выручки от реализации продукции (продаж) к средней за период сумме дебиторской задолженности за вычетом резервов на сомнительные позиции. Коэффициент показывает, сколько раз за исследуемый период дебиторская задолженность превращалась в денежные средства. Высокие значения коэффициента положительно сказываются на ликвидности и платежеспособности. Этот показатель может определяться и как длительность оборота в днях.

Оборачиваемость кредиторской задолженности определяется отношением суммы себестоимости реализованной продукции (продаж) за период к средней сумме кредиторской задолженности за период. Коэффициент показывает количество оборотов за период, которое требуется предприятию для выплаты долгов кредиторам. Он может определяться и как длительность оборота в днях.

Сравнение величин оборачиваемости дебиторской и кредиторской задолженности в днях позволяет сопоставить условия краткосрочного кредитования предприятием своих клиентов с условиями кредитования самого предприятия его поставщиками. Если условия кредитования предприятия лучше, чем те, которые оно предлагает своим клиентам, то предприятие получает источник финансирования за счет разницы во времени между платежами.

Оборачиваемость наиболее ликвидных активов определяется отношением выручки от реализации (продаж) за период к средней за период сумме наиболее ликвидных активов — денежных средств и краткосрочных финансовых вложений (краткосрочных инвестиций). Коэффициент характеризует выручку за период на 1 руб. наиболее ликвидных активов и количество оборотов.

Коэффициент отдачи собственного капитала определяется отношением выручки от реализации продукции (продаж) к средней за период величине источников собственных средств. Коэффициент характеризует выручку за период на 1 руб. собственных средств и количество оборотов.

Четвертая группа — показатели финансовой устойчивости: коэффициент покрытия; коэффициент срочной ликвидности; индекс постоянного актива; коэффициент автономии; обеспеченность собственными оборотными средствами и др. Это наиболее многочисленная группа.

Коэффициент покрытия, или текущей ликвидности, определяется отношением суммы оборотных средств (текущих активов) к текущим обязательствам (текущим пассивам). Коэффициент показывает, в какой степени текущие обязательства покрываются оборотными средствами. Коэффициент покрытия, или текущей ликвидности больше 2,0 теоретически считается нормальным, однако для различных отраслей он может колебаться от 1,2 до 2,5.

Коэффициент срочной ликвидности рассчитывается как отношение суммы высоколиквидных активов (денежных средств, краткосрочных инвестиций и дебиторской задолженности) к текущим обязательствам. Коэффициент определяет способность предприятия выполнять текущие обязательства за счет быстроликвидных активов. Предпочтительной считается его величина, равная 1,0, допустимой — 0,7 -1,0. На практике во многих отраслях он бывает значительно ниже, поэтому его следует сравнивать с отраслевыми нормами.

Индекс постоянного актива определяется отношением суммы внеоборотных (устойчивых) активов (основных средств, долгосрочных инвестиций и нематериальных активов) к сумме собственных средств.

Показатель характеризует долю внеоборотных активов, профинансированных за счет собственных средств.

Коэффициент автономии определяется отношением суммы собственных средств (собственного капитала) к совокупному капиталу (итогу баланса).

Коэффициент отражает долю собственных средств в совокупном капитале (пассивах) и интересен как для собственников, так и для кредиторов. Считается, что доля собственных средств в пассивах должна превышать долю заемных средств. Рекомендуемая величина коэффициента для промышленных предприятий не должна быть менее 0,5.

Коэффициент обеспеченности собственными оборотными средствами определяется отношением суммы собственных оборотных средств (оборотные средства минус долгосрочные активы) к сумме оборотных средств (текущих активов).

Коэффициент характеризует долю собственного капитала в оборотных средствах. Его рекомендуемое значение должно превышать 0,1 (в Республике Беларусь дифференцируется по отраслям от 0,1 - 0,3).

Кроме рассмотренных групп показателей необходимо оценивать степень доходности средств, вложенных в предприятие (инвестиций).

Рентабельность общих инвестиций определяется как отношение суммы прибыли (до вычета налогов и выплаченных процентов по долгосрочным обязательствам) к общим инвестициям (сумме долгосрочных обязательств и собственного капитала). Коэффициент показывает, какой доход получает предприятие на 1 руб. инвестированных средств. Он косвенно характеризует эффективность руководства в управлении инвестированными средствами.

Весьма важным является показатель производительности труда, который определяется отношением выручки от реализации продукции к среднесписочной численности работников за исследуемый период. Его величина показывает, сколько продукции реализовано на одного работающего.

Важнейшим показателем, характеризующим эффективность управления коммерческим предприятием, является его рентабельность. Рентабельность определяется как прибыль, получаемая с каждого рубля затраченных средств.

Система показателей рентабельности складывается исходя из состава имущества предприятия и проводимых предприятием хозяйственных операций.

С указанной точки зрения выделяют:

1. Рентабельность имущества предприятия - определяется как отношение чистой прибыли к средней величине активов предприятия;

2. Рентабельность внеоборотных активов - представляет собой отношение чистой прибыли к средней величине внеоборотных активов;

3. Рентабельность оборотных активов - рассчитывается как отношение чистой прибыли к средней величине оборотных активов;

4. Рентабельность инвестиций - отношение прибыли от инвестиционных проектов к долгосрочным затратам на их реализацию;

5. Рентабельность собственного капитала - отношение чистой прибыли к величине собственного капитала;

6. Рентабельность заемных средств - определяется как отношение платы за пользование кредитами к общей сумме долгосрочных и краткосрочных кредитов;

7. Рентабельность реализованной продукции - отношение чистой прибыли к выручке от реализации продукции.

Используя перечисленные выше показатели рентабельности, можно не только общую эффективность функционирования системы управления организации, но и результативность использования отдельных видов ресурсов (активов) предприятия.

Показатели, используемые при оценках эффективности аппарата управления и его организационной структуры, могут быть разбиты на следующие три взаимосвазанные группы.

1. Группа показателей, характеризующих эффективность системы управления, выражающихся через конечные результаты деятельности организации, и затраты на управления. При оценках эффективности на основе показателей, характеризующих конечные результаты деятельности организации, в качестве эффекта, обусловленного функционированием или развитием системы управления, могкт расматриваться обьём, прибыль, себестоимость, обьём капитальных вложений, качество продукции, сроки внедрения новой техники и т.п.

2. Группа показателей, характеризующих содержание и организацию процесса упроавления в том числе неподсредственные результаты и затраты управленческого труда. В качестве затрат на управление учитываются текущие расходы на содержание аппарата управления, экплуатацию тахнических срадств, содержание зданий и помещений, подготовку и переподготовку кадров управления.

При оценке эффективности процесса управления используются показатели, которые могут оцениветься как количественно, так и качественно. Эти показатели приобретают нормативный характер и могут использоваться в качестве критерия эффективностии ограничений, когда организационная структура изменяется в напрвлении улучшения одного или группы показателей эффективности без изменения (ухудшения) остальных. К нормативным харакьеристикам аппарата управления могут быть отнесены следующие: производительность, экономичность, адаптивность, гипкость, оперативность, надёжность.

(a) Производительность аппарата управления может определяться, как количество произведённой организацией конечной продукции или объёмы выработонной в процессе управления информации.

(b) Под экономичностью аппарата управления понимаются относительные затраты на его функционирование. Для оценки экономичности могут использоваться такие показатели, как удельный вес затрат на содержание аппарата управления, удельный вес управленческих работников в численности промышленно-производственного персонала, стоимость выполнения единицы объёма отдельных видов работ.

(c) Адаптивность системы управления определяется её способностью эффективно выполнять задачные функции в определённом диапазоне изменяющихся условий. Чем относительно шире этот диапазон, тем более адаптивной считается система.

(d) Гибкость характеризует свойство органов аппарата управления изменять в соответствии с возникающими задачами свои роли в процессе принятия решений и налаживать новые связи, не нарушая присущей данной структуре упорядоченности отношений.

(e) Оперативность принятия управленческих решений характеризует современность выявления управленческих проблем и такую скорость их решения, которая обеспечивает максимальное достижение поставленных целей при сохранении устойчивости налаженных производственных и обеспечивающих процессов.

(f) Надёжность аппарата управления в целом характеризует его безотказным функционированием. Если считать качество определения целей и постановки проблем достаточным, т.е. способностью обеспечивать выполнение заданий в рамках установленных сроков и выделенных ресурсов. Для оценки исполнительности аппарата управления и его подсистем может использоваться уровень выполнения плановых заданий и соблюдение утверждённых нормативов, отсутствие отклонений при исполнении указаний.

3 Группа показателей, характеризующих рациональность организационной структуры и её техническо-организационной уровень. К структурам относится звенность системы управления, уровень централизации функций управления, принятые нормы управляемости, сбалансированность распределения прав и ответственности.

Для оценки эффективности управления важное значение имеет определение соответствия системы управления и её организационной структуры объекту управления. Это находит выражение в сбалансированности состава функций и целей управления, соответствии численности состава работников объёму и сложности работ, полноте обеспечения требуемой информацией, обеспеченности процессов управления технологическими средствами с учётом их номенклатуры.

Важными требованиями, являются, способность адекватного отражения динамичности управляемых процессов, сбалансированность и непротиворечивость показателей. При оценке эффективности отдельных мероприятий по совершенствованию системы управления допускается использование основных требований к их выбору - максимальное соответствие каждого показателя целевой ориентации проводимого мероприятия и полнота отражения достигаемого эффекта.

В дореформенной централизованной системе управления при оценке деятельности предприятий использовалась система показателей, в которую включались: обобщающие показатели; показатели эффективности использования труда; основных фондов и оборотных средств; материальных средств.

В группу обобщающих показателей вошли объем продаж и темп его роста, объем продаж на 1 рубль затрат, валовая прибыль, чистая прибыль, чистая прибыль на 1 рубль объема продаж, затраты на 1 рубль товарной продукции.

Группу показателей эффективности использования живого труда составляют: темпы роста производительности труда, экономия живого труда, заработная плата на 1 рубль реализованной продукции, то же на 1 рубль чистой продукции.

Показатели эффективности основных фондов и оборотных средств включают: фондоотдачу, фондоемкость, фондовооруженность, прибыль на 1 рубль основных фондов, прибыль на 1 рубль основных фондов и оборотных средств, оборачиваемость оборотных средств.

Показателем материальных ресурсов представили материальные затраты на 1 рубль реализованной продукции.

Эти показатели должны использоваться и в настоящих условиях. Однако они не в полной мере охватывают все направления деятельности предприятий, в том числе финансовую и маркетинговую.

Эти показатели приобретают особое значение в условиях рынка, когда предприятия самостоятельно разрабатывают стратегию стратегию и тактику своего поведения. Финансовое положение предприятия определяется коэффициентами: финансовой зависимости, ликвидности, рентабельности, рыночной активности.

Рыночные условия потребовали разработки соответствующих показателей и критериев оценки эффективности управления. Имеет место необходимость введения нескольких критериев базовых показателей, на основании которых осуществляется оценка результативности УС; потребовалась оценка эффективности по уровням управления и функциональным подсистемам.

Эффективность управления отражает результативность обеспечения социально-экономического развития предприятия. В этой связи эффективность управления проявляется в достигнутых показателях результативности всей деятельности предприятия.

Эффективность, как показатель результативности, предполагает соизмерение затрат с результатом. В качестве последнего рассматривается прибыль как конечный результат деятельности, а в качестве затрат - основные производственные фонды и оборотные средства. Однако резельтат, как экономическое понятие, шире такого толкования. Результат имеет многообразные проявления.

Прибыльность отражается в следующих показателях:

a) чистая прибыль, отнесенная к объему продаж:

П ч: V п = Р v ,

где П ч - чистая прибыль;

V п - объем продаж;

Р v - рентабельность продаж;

b) чистая прибыль, отнесенная к совокупным активам:

П ч: А С = Р А,

где А С - совокупные активы;

Р А - рентабельность активов;

c) чистая прибыль, отнесенная к собственному капиталу:

П ч: К С = Р К,

где К С - собственный капитал;

Р К - рентабельность капитала;

d) валовый доход, отнесенный к издержкам производства:

ВД: И = Р п,

где ВД - валовый доход;

Р п - рентабельность производства.

Производительность отражает соотношение количества реализованной продукции и затрат труда на ее изготовление. Этот показатель может быть представлен и соотношением изготовленной и реализованной продукции к затратам живого и овеществленного труда. Показатель содержит элементы предшествующих показателей результативности. Так, объем реализации (продаж) связан с качеством и количеством продукции, в нем находят отражение первые два условия действенности: качество продукции и ее объем. Использование в расчете критерия производительности совокупности живого и овеществленного труда связывает этот показатель с экономичностью.

Качество трудовой жизни - критерий, который отражает реакцию работников на социально-технические условия труда, их психологическое состояние в процессе работы. Этот критерий во многом определяет способность предприятия эффективно функционировать.

Внедрение новшеств - критерий, отражающий, какое место занимает обновление технической базы в повышении эффективности деятельности предприятия, так как внедрение прогрессивной технологии повышает качество продукции, снижает затраты а производство.

Эффективность управления предприятием может рассматриваться и за пределами его внутренних границ. Необходимо учитывать в этой связи эффект воздействий управляющей системы на другие предприятия-поставщики материально-сырьевых ресурсов, предприятия-потребители продукции.

Эффективность управления может рассматриваться как в глобальном масштабе - по отношению ко всему объекту и внешней среде, так и в локальном аспекте - по отношению к процессу управления, техническому оснащению отдельных подразделений структуры управления, подсистем управления. Последнее приобретает очень важное значение: оценить вклад (ущерб) в общие итоги деятельности подсистем управления.

Эффективность управления представляет собой результативность деятельности конкретной управляющей системы, которая отражается в различных показателях как объекта управления, так и собственно управленческой деятельности (субъекта управления), причем эти показатели имеют как количественные характеристики.

Каждому варианту системы управления соответствует определенное значение критерия эффективности, и задача оптимального управления состоит в том, чтобы найти и реализовать такой вариант управления, при котором соответствующий критерий принимает наивыгоднейшее значение. Таким образом, под оптимальным управлением понимается такая совокупность управляющих воздействий, совместимая с наложенными на систему ограничениями, которая обеспечивает наивыгоднейшее значение критерия эффективности.

Следовательно, в отношении управляемой системы имеется группа критериев, которые могут быть определены в соответствии с целями, определяемыми экономической политикой в конкретный отрезок времени, и конкретными условиями работы данного предприятия, отрасли.

Задача управляющей системы заключается в обеспечении заданного критерия или нескольких совпадающих совпадающих критериев.

Таким образом, повышение эффективности системы управления производством предполагает нахождение наилучших организационных форм, методов, технологии управления конкретным объектом в целях достижения управляемой системой определенных технико-экономических результатов в соответствии с заданным критерием или системой критериев. Организации создаются и существуют для реализации определенных целей. Поэтому управление может считаться эффективным, а организация добившейся успеха, если поставленные цели достигнуты. Следовательно суть эффективности управления состоит в обеспечении достижения поставленных целей в возможно короткий срок при наименьших затратах ресурсов: экономических, финансовых, трудовых, социальных, духовных и т.п.

Эффективное управление иногда рассматривается как результат решения возникающих все новых и новых проблем. Однако следует помнить, что в большинстве случаев, за исключением разве что природных аномалий, не зависящих от людей, как раз некомпетентность и бездарность управления выступают причинами самых проблем, степени их обострения и глубины поражающего воздействия на общество.

Чтобы оценить эффективность предприятия и управления им по показателям финансово-экономической деятельности, необходимо сравнить полученные значения с нормативами или отраслевыми показателями, а также оценить тенденции их изменения (динамику) по отношению к предыдущим периодам. Если показатели соответствуют нормативам по отрасли, а динамика положительна, деятельность предприятия и управление им оцениваются положительно. Наиболее объективна оценка по рейтингу предприятия на основе сопоставления совокупности собственных показателей с показателями конкурентов или отрасли.

Метод рейтинговой оценки эффективности по результатам финансово-экономической деятельности широко используется во всем мире. Он позволяет оценить и ранжировать предприятия отрасли на основе группы финансово-экономических показателей.

Наиболее часто в этих целях используются:

Рентабельность активов по чистой прибыли (чистая рентабельность);

Рентабельность собственного капитала по чистой прибыли;

Рентабельность реализованной продукции по отношению к затратам на производство (коэффициент валовой прибыли);

Рентабельность основной деятельности (коэффициент операционной прибыли);

Общая оборачиваемость активов;

Оборачиваемость дебиторской задолженности;

Оборачиваемость кредиторской задолженности;

Текущая ликвидность;

Доля собственного капитала в общей величине активов (коэффициент автономии);

Обеспеченность собственными средствами;

Выручка на одного занятого (производительность труда).

Сначала рассчитываются указанные показатели каждого предприятия в группе (отрасли). Затем осуществляется ранжирование предприятий в порядке убывания (ухудшения) значений каждого отдельного финансово-экономического показателя. Ранги, полученные по отдельным показателям, суммируются, а результат делится на общее число показателей. Таким образом определяется суммарный ранг каждого предприятия. Чем весомее значение, тем выше ранг предприятия и его финансово-экономическая эффективность.

Модели дискриминантного анализа (или методы оценки устойчивости функционирования предприятия) — это факторные модели оценки риска банкротства и кредитоспособности предприятия.

Новые экономические основы анализа эффективности. В последние годы в развитых странах появилось огромное количество методик анализа хозяйственной деятельности, основу которых составляют фундаментальные положения теорий фирм и рынков, теории финансов, а также положения современных концепций менеджмента. Приведем наиболее известные из них.

Теория портфеля была предложена Г. Марковичем — лауреатом Нобелевской премии в сфере экономики (1990). Изначально она ориентировала на эффективное управление портфелем ценных бумаг, но в дальнейшем нашла применение в управлении портфелями заказов, технологий, других элементов бизнеса. Согласно этой теории, совокупный уровень риска, присущего хозяйственной деятельности, может быть снижен за счет объединения рисковых активов в портфели. Основной причиной снижения является отсутствие положительной связи между доходностью большинства видов активов.

Теория портфеля предполагает следующие действия:

Для минимизации риска рисковые активы объединяются в портфели;

Уровень риска по каждому отдельному виду активов измеряется не изолированно от остальных активов, а с позиции его влияния на общий уровень риска диверсифицированного портфеля;

Оптимальный портфель определяется по точке касания кривых безразличия «риск—доходность», характеризующих предпочтения лица, которое принимает решения, и кривой, ограничивающей множество эффективных портфелей по критерию максимальной доходности при определенном риске.

Модель оценки доходности финансовых активов (Capital Asset Pricing Model — САРМ), конкретизирующая взаимосвязь уровня риска и требуемой доходности, была разработана Дж. Линтнером, Я. Мойссином и лауреатом Нобелевской премии по экономике У. Шарпом. Согласно этой модели, требуемая доходность рисковых активов представляет собой функцию безрисковой доходности, средней доходности на рынке ценных бумаг и индекса колебаний доходности данного финансового актива по отношению к доходности на рынке в среднем. Ее основная идея: дополнительный риск должен вознаграждаться дополнительной доходностью.

Модель ценообразования опционов . Опцион — это право, но не обязательство купить или продать какие-либо активы по заранее оговоренной цене в течение определенного периода. Реализация опциона зависит от решения его держателя. Формализованная модель ценообразования опционов (Option Pricing Model — ОРМ) была предложена в 1973 г. Ф. Блэком и М. Шоулзом. Первоначально с ее помощью объяснялись особенности финансовых инструментов, но в последние годы она стала использоваться для выявления выгод сделок с новыми продуктами, технологиями и другими элементами бизнеса, по сути являющихся опционами на преимущество в будущем.

Метод учета ABC (метод исчисления издержек по видам деятельности) используют для более действенного контроля за издержками. Традиционный бухгалтерский учет определял издержки в соответствии с их категориями (заработная плата, сырье и материалы и др.). ABC исходит из затрат на выполнение определенных заданий и реализацию конкретных бизнес-процессов.

Экономическая добавленная стоимость — методика экономического управления предприятием, в которой главным критерием оценки проектов и результатов деятельности служит показатель экономической добавленной стоимости (Economic Value Added — EVA), определяемый вычетом платы за используемый капитал из чистой прибыли. Экономическая добавленная стоимость рассчитывается по следующей формуле:

EVA = (ROI - WACC)K,

где ROI (Return On Investment) — доход на капитал как чистая прибыль за год по отношению к капиталу; WACC (Weighted Average Cost of Capital) — средневзвешенная цена капитала; К — весь инвестируемый капитал на начало года за вычетом кредиторской задолженности, по которой не начисляются проценты.

Параметры могут рассчитываться с использованием данных бухгалтерского учета, что весьма удобно для аналитиков, хотя при этом за пределами анализа остаются стратегические цели и возможности. В соответствии с EVA, расходы на исследования и разработки, а также маркетинговые издержки считаются инвестициями и амортизируются исходя из срока их предполагаемой окупаемости. Они подразумевают получение прибыли и в последующие годы, а не только в год, когда были произведены затраты.

Решения предприятий, имеющих положительную EVA, можно признать рациональными, а предприятий с отрицательной EVA — ошибочными: они растрачивают свой капитал и движутся к банкротству.

Финансовый анализ на предприятии нужен для объективной оценки хозяйственного и финансового состояния в периодах прошлой, настоящей и прогнозируемой будущей деятельности. Для определения слабых производственных мест, очагов возникновения проблем, обнаружения сильных факторов, на которые может опереться руководство, рассчитываются основные финансовые показатели.

Объективная оценка положения фирмы в плане хозяйства и финансов опирается на финансовые коэффициенты, которые являются проявлением соотношения отдельных данных учета. Целью анализа финансов достигается решение выбранного набора аналитических задач, то есть конкретизированный разбор всех первоисточников бухгалтерской, управленческой и экономической отчетности.

Основные цели хозяйственного и финансового анализа

Если анализ основных финансовых показателей предприятия рассматривается как выявление истинного положения дел на предприятии, то в качестве результатов получают ответы на вопросы:

- возможности фирмы по вкладу средств в инвестирование новых проектов;

- настоящее течение дел в отношении материальных и прочих активов и пассивов;

- состояние кредитов и способность предприятия к их погашению;

- существование резервов для предупреждения банкротства;

- выявление перспектив для дальнейшей финансовой деятельности;

- оценку предприятия в плане стоимости для продажи или переоборудования;

- прослеживание динамического роста или спада хозяйственной или финансовой деятельности;

- выявление причин, негативно влияющих на результаты хозяйствования и поиск путей выхода из ситуации;

- рассмотрение и сопоставление доходов и расходов, выявление чистой и общей прибыли от реализации;

- изучение динамики доходов по основным товарам и в целом от всей реализации;

- определение части доходов, используемой для возмещения затрат, налогов и процентов;

- изучение причины отклонения суммы балансовой прибыли от величины дохода по реализации;

- исследование рентабельности и резервов для ее увеличения;

- определение степени соответствия собственных средств, активов, пассивов предприятия и величины заемного капитала.

Заинтересованные субъекты

Анализ основных финансовых показателей фирмы проводится при участии различных экономических представителей ведомств, заинтересованных в получении наиболее достоверных сведений о делах предприятия:

- к внутренним субъектам относят акционеров, менеджеров, учредителей, ревизионную или ликвидационную комиссии;

- внешние представлены кредиторами, аудиторскими конторами, инвесторами и работниками государственных органов.

Возможности финансового анализа

Инициаторами проведения анализа работы предприятия становятся не только его представители, но и работники иных организаций, заинтересованных в определении фактической кредитоспособности и возможности вклада инвестиций в развитие новых проектов. Например, банковские аудиторы интересуются ликвидностью активов фирмы или ее способностью в данный момент платить по счетам. Юридические и физические лица, желающие осуществить инвестиции в фонд развития данного предприятия, стараются понять степень рентабельности и риски вклада. Оценка основных финансовых показателей при помощи специальной методики прогнозирует банкротство учреждения или говорит о его стабильном развитии.

Внутренний и внешний анализ финансов

Финансовый анализ составляет часть общего экономического анализа предприятия и, соответственно, часть полной хозяйственной проверки. Полный анализ подразделяется на внутрихозяйственный управленческий и внешний финансовый аудит. Такое деление обусловлено двумя практически сложившимися системами в бухгалтерии - управленческим и финансовым учетом. Деление признано условным, так как на практике внешний и внутренний анализ дополняют друг друга информацией и являются логически взаимосвязанными. Между ними прослеживается два основных отличия:

- по доступности и широте используемого информационного поля;

- степень применения аналитических способов и процедур.

Внутренний анализ основных финансовых показателей проводится для получения обобщенной информации внутри предприятия, определения результатов последнего периода отчетности, выявления свободных ресурсов для реконструкции или перевооружения и др. Для получения результатов используются все доступные показатели, которые также применимы при исследовании внешними аналитиками.

Внешний анализ финансов выполняется независимыми аудиторами, аналитиками со стороны, не владеющими доступом к внутренним результатам и показателям фирмы. Методики внешнего аудита предполагают некоторую ограниченность информационного поля. Независимо от разновидности аудита, его методы и способы всегда одни и те же. Общим во внешнем и внутреннем анализе является выведение, обобщение и детальное изучение финансовых коэффициентов. Эти основные финансовые показатели деятельности предприятия дают ответы на все вопросы относительно работы и процветания учреждения.

Четыре основных показателя финансового состояния

Основным требованием безубыточного функционирования предприятия в условиях рыночных отношений является хозяйственная и другая деятельность, обеспечивающая рентабельность и прибыльность. Хозяйственные мероприятия направлены на возмещение расходов полученными доходами, получение прибыли для удовлетворения экономических и социальных потребностей членов коллектива и материальных интересов собственника. Показателей для характеристики деятельности существует множество, в частности к ним относят валовой доход, товарооборот, рентабельность, прибыль, издержки, налоги и другие характеристики. Для всех видов предприятий выделены основные финансовые показатели деятельности организации:

- финансовая устойчивость;

- ликвидность;

- рентабельность;

- деловая активность.

Показатель финансовой устойчивости

Этот показатель характеризует степень соотношения собственных средств организации и заемных капиталов, в частности, сколько приходится позаимствованных средств на 1 рубль денег, вложенных в материальные активы. Если такой показатель при расчете получается значением более 0,7, значит финансовое положение фирмы нестабильно, деятельность предприятия в некоторой степени зависит от привлечения внешних заемных средств.

Характеристика ликвидности

Этот параметр указывает на основные финансовые показатели компании и характеризует достаточность оборотных активов организации для погашения собственных долгов краткосрочного характера. Рассчитывается как отношение стоимости оборотных текущих активов к стоимости текущих пассивных обязательств. Показатель ликвидности указывает на возможность превращения активов и ценностей фирмы в наличный капитал и показывает степень мобильности такого преобразования. Ликвидность предприятия определяется двумя ракурсами:

- промежуток времени, требуемый для превращения текущих активов в деньги;

- возможность продажи активов по назначенной цене.

Для выявления истинного показателя ликвидности на предприятии учитывается динамика показателя, что позволяет не только определить финансовую мощь фирмы или ее неплатежеспособность, но и выявить критическое состояние финансов организации. Иногда показатель ликвидности низкий из-за возросшей потребности в продукции отрасли. Такая организация вполне ликвидная и имеет высокую степень платежеспособности, так как ее капитал состоит из денежных средств и краткосрочных займов. Динамика основных финансовых показателей демонстрирует, что хуже выглядит положение, если организация имеет оборотный капитал только в виде большого количества складированной продукции в виде оборотных активов. Для их превращения в капитал требуется определенное время на реализацию и наличие покупательской базы.

Основные финансовые показатели деятельности предприятия, к которым относится ликвидность, показывают состояние платежеспособности. Оборотных активов фирмы должно хватать для погашения текущих краткосрочных займов. В наилучшем положении эти значения приблизительно на одном уровне. Если же у предприятия оборотных средств намного больше по стоимости, чем кредитов краткосрочного характера, то это говорит о неэффективном вложении денег предприятием в текущие активы. Если сумма оборотных средств ниже стоимости краткосрочных кредитов, это говорит о скором банкротстве фирмы.

Как частный случай, существует показатель быстрой текущей ликвидности. Он выражается в способности погасить краткосрочные пассивы за счет ликвидной части активов, которая рассчитывается как разница всей оборотной части и краткосрочных пассивов. Международные стандарты определяют оптимальный уровень коэффициента в пределах 0,7-0,8. Наличие в составе предприятия достаточного числа ликвидных активов или чистого оборотного капитала привлекает кредиторов и инвесторов для вложения денег в развитие предприятия.

Показатель рентабельности

Основные финансовые показатели эффективности организации включают в себя значение рентабельности, которое определяет эффективность применения средств собственников фирмы и в целом показывает, насколько прибыльна работа предприятия. Значение рентабельности является основным критерием для определения уровня биржевой котировки. Для расчета показателя сумма чистой прибыли делится на сумму средней прибыли от реализации чистых активов фирмы за выбранный период. Показатель выявляет, какое количество чистой прибыли принесла каждая единица проданного товара.

Коэффициент генерированных доходов применяется для сравнения доходов искомого предприятия, по сравнению с таким же показателем другой фирмы, осуществляющей деятельность по другой системе налогообложения. Расчет основных финансовых показателей этой группы предусматривает отношение полученной прибыли до уплаты налогов и полагающихся процентов к активам предприятия. В результате появляется информация о том, какую сумму прибыли принесла каждая денежная единица, вложенная для работы в активы фирмы.

Показатель деловой активности